Удосконалення торгових процесів вимагає ґрунтовної теоретичної підготовки. Ринкова практика фінансування логістики змінюється, що вносить значні корективи у ваші щоденні бізнес-операції. Як бути в курсі нових тенденцій у роботі з банками-емітентами та авізуючими банками?

Перш за все, давайте згадаємо основні визначення цих двох термінів.

Короткі визначення термінів

Що таке авізуючий банк?

Це установа, покликана підтвердити законність і повідомити клієнта банку (бенефіціара/експортера, тобто постачальника) про умови акредитива, які є платіжними зобов'язаннями клієнта.

Що таке банк-емітент?

Це установа, що зобов'язана встановлювати умови та визначати зобов'язання в акредитивах (LC). Крім того, імпортер (вантажоодержувач) може надіслати запит на відкриття/випуск акредитива. Після цього банк-емітент виплачує суму, зазначену в акредитиві, за курсом національного банку, за умови виконання зазначених у ньому умов.

Для більш детальної інформації про ролі та практичні приклади операцій авізуючого банку та банку-емітента, будь ласка, зверніться до нашої попередньої статті "Ключові Учасники Морської Торгівлі: Гід з Міжнародної Логістики".

Характеристики Банку-Емітента та Авізуючого Банку

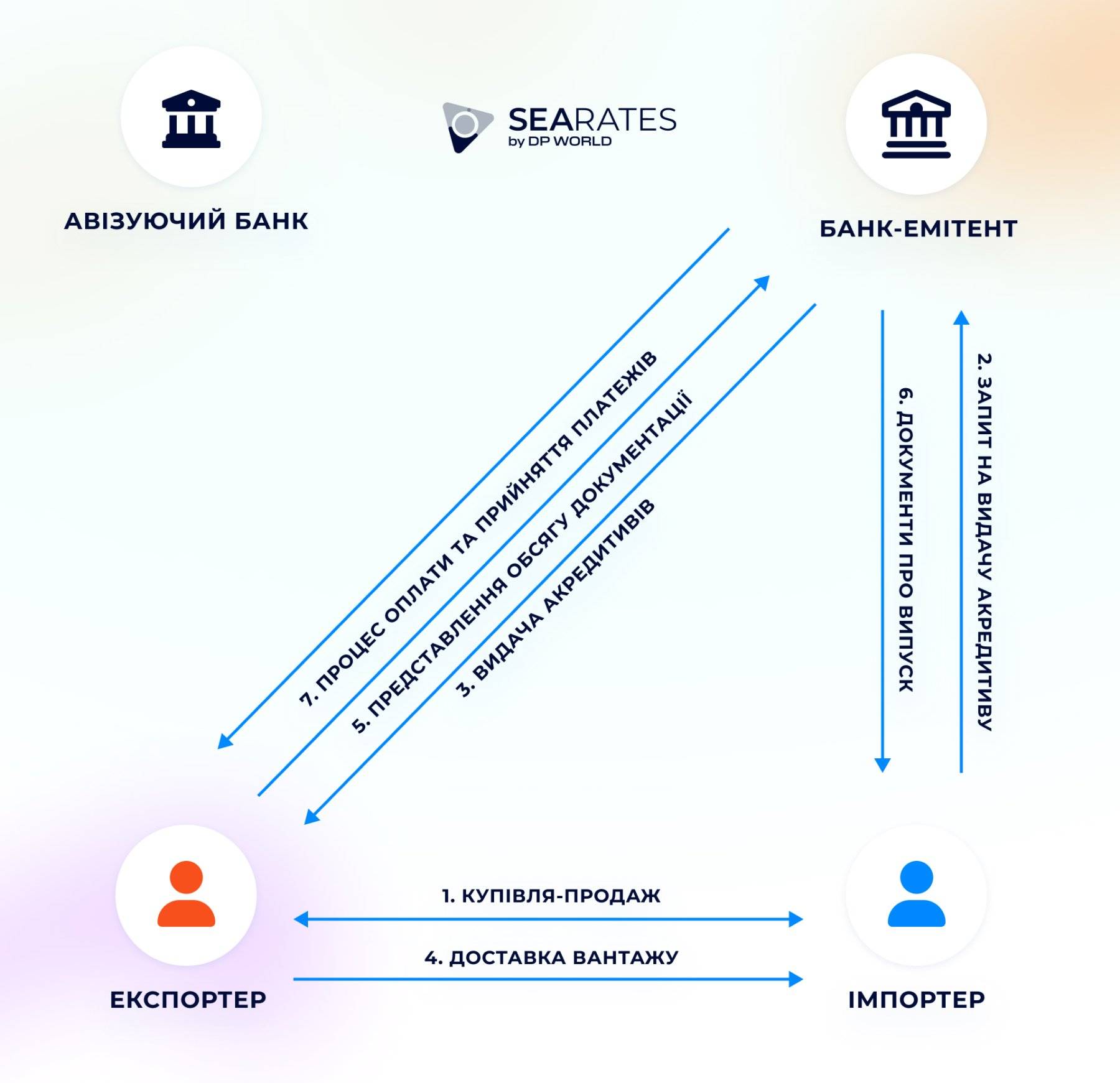

Ознайомтеся з нашою спрощеною схемою, щоб порівняти зобов'язання та функції банку-емітента та авізуючого банку:

| Сфера діяльності та обов'язки | Банк-емітент | Авізуючий банк |

| Операції з акредитивами | Підготовляє та випускає акредитив. | Передає акредитив бенефіціарам напряму. |

| Вибір/послідовність ролей | Вибирає та визначає роль кожного банку на умовах акредитиву. | Має вибір між виконанням функцій авізуючого банку для передачі акредитива бенефіціару або інформуванням банку-емітента без будь-якого спілкування з клієнтом. |

| Процес перевірки документів | Перевіряє документи на відповідність вимогам транзакції. | Не має прямого обов'язку здійснювати верифікацію. Це може бути зроблено за додаткову плату без будь-якої підтримки чи гарантій з їхнього боку. |

| Обробка платежів | Має пряме зобов'язання виплачувати конкретні суми бенефіціарам. Повинен відшкодовувати витрати підтверджуючим банкам за виконання відповідного подання. | Не несе відповідальності за оплату. Будь-які зміни до акредитива вносяться на підставі відсутності зобов'язань. |

Вплив цифровізації: Практика ATB (Advice Through Bank) - Акредитив з прямим авізуванням

Переглянемо схему і проаналізуємо, як пряме консультування бенефіціара працює на практиці.

Чому виникла необхідність виключити таку інституцію, як авізуючий банк, з процесу фінансування логістичних і торговельних операцій? Адже протягом всієї історії було необхідно забезпечити прозорість ручної обробки та верифікації акредитивних операцій. Відповідь - цифрова революція та діджиталізація логістики в цілому. Відтепер у більшості випадків немає необхідності перевіряти акредитив вручну, оскільки транзакції обробляються ефективно, і достатньо надіслати електронну або паперову версію документа.

Переваги практики ATB - " Безпосередньо рекомендовані" Акредитиви

Наприклад: Як постачальник/відправник/одержувач з Дубая, ОАЕ, Каїра, Єгипет, або інших міст Близького Сходу чи Азійсько-Тихоокеанського регіону, таких як Х'юстон, США, Пусан, Південна Корея, Шанхай, КНР тощо, вам потрібен акредитив з узгодженою ціною вантажу, наданий авізуючим банком, та фінансування з кращим обмінним курсом, наданим банком-емітентом. Однак ви можете зіткнутися з наступною практикою, яка поширена в цих двох регіонах: банки-емітенти можуть запропонувати вам акредитиви з самоавізуванням. Чим це пояснюється?

Як акредитив з прямим авізуванням підвищує безпеку ваших операцій?

Найпростіше пояснення полягає в тому, що в акредитиві задіяно менше сторін, що означає меншу ймовірність непорозумінь між установами та бенефіціаром. Як уже згадувалося, авізуючий банк відповідає за обробку та доставку акредитива експортеру, але не володіє всією інформацією про документ, яку має банк-емітент.

Як ATB зменшує витрати та оптимізує ваш транспортний бюджет?

Вартість разової консультації для нових клієнтів авізуючого банку коливається в межах $60-120, а для постійних клієнтів - $30-80 за кожну консультацію. Ви можете виключити непотрібну статтю витрат зі свого транспортного бюджету, уникаючи консультацій та внесення змін до акредитива через авізуючий банк.

Як це підвищує ефективність та швидкість фінансування?

Ви скорочуєте час, необхідний для перевірки дійсності акредитивів та повідомлення вам додаткових умов, оскільки все це можна зробити в банку-емітенті.

Ризики практики ATB - Прямого Авізуавання Акредитива

Неналежне надання послуг банком-емітентом

Цю проблему вирішують сторонні наглядові установи та аудиторські перевірки, які підтверджують, що банк-емітент бере на себе і виконує всі зобов'язання перед бенефіціаром. Найголовніше - швидко повідомляти про будь-які зміни в акредитивах тощо.

Фальшиві ідентифікаційні дані бенефіціара

Однак не лише банк-емітент може виступати стороною, яка не виконує власні зобов'язання. Щоб уникнути нечесності та шахрайства з боку бенефіціара, достатньо пройти процес KYC, перевірку всієї документації, зареєстрованої для фінансового звіту компанії-клієнта, тощо.

Отже, це всі ризики, з якими ви можете зіткнутися на різних етапах акредитивної операції.

Заключення

Фінансування ваших торгових операцій вже зазнає значних змін. Щоб краще зрозуміти процеси, що відбуваються в галузі, ми пояснили поняття авізуючого банку та банку-емітента, а також їхні основні характеристики.

З нашою підтримкою ваших торгових і логістичних операцій все, що вам потрібно зробити, - це звернутися до команди SeaRates за консультацією з будь-якого питання. Ми будемо раді надати вам всю необхідну допомогу для досягнення переваг розвитку вашого бізнесу.

Звертайтеся до нас за адресою [email protected] з будь-якими питаннями щодо вашого ланцюга постачання.